瑞幸退市,而它们杀出个黎明

本文来源:商业地产头条 作者:卢致珍

瑞幸在纳斯达克停牌,并进行退市备案。瑞幸败局背后,中国咖啡市场风云再起。

连咖啡不久前接连关店,傍上腾讯的Tim Hortons“接棒”搅局。现在,精品咖啡也来势汹汹。

Blue Bottle、%Arabica等世界级网红加速攻占中国市场,而以往站在“鄙视链”底端的速溶咖啡们则披着“精品”外衣,脚踩资本风火轮飞奔向前。

身处“最好时代”的精品咖啡们,走出了一条“中国式”改良、颠覆之路,已然不似它们在国外那般优雅模样。

毕竟,寥寥数店的%Arabica们尚不成气候,中国精品咖啡的主力队是由鱼眼、Seesaw、鹰集等本土咖啡馆以及三顿半、永璞、时萃等速溶品牌组合而成。

可无论形态如何,主攻线上或线下,这些精品咖啡们都不约而同试图探寻一条通向大众化的可行路线,同时兼顾赚钱的终极目标,即便撕掉“精品”标签,也在所不惜……

1精品咖啡新战事:%Arabica们加速拓店,线上速溶崛起

今年4月29 日,风靡全球的Blue Bottle终于落户香港中环摆花街,共两层楼,面积3000 平方英尺。这家首店原计划2月开业,因为疫情而延期,但人气不受影响,试营业一个多月排队是常事。

来源/Blue Bottle instagram账号

Blue Bottle于2002年在美国创立,因新鲜烘焙咖啡豆产品和独特的门店设计,收获“咖啡届Apple”美名。2015年,Blue Bottle自日本东京开始进军亚洲,陆续布局日本神户、韩国首尔等地,目前在全球拥有90多家门店。

香港之后,市场有传言称其今年还会进入中国内地,首店锁定上海。该消息尚未证实,但Blue Bottle香港拓店,吹响了“后疫情时代”精品咖啡品牌加速线下扩张的号角。

据商业地产头条不完全统计,今年以来,Blue Bottle、%Arabica、FISHEYE鱼眼咖啡、Seesaw等精品咖啡在国内新增了11家门店,开业时间集中在5月之后。

其中,本土精品咖啡品牌鱼眼新开4家,来自日本的%Arabica延续了去年迅猛的扩张态势,在1月和5月分别新开2家门店,杭州是新进城市。2019年,%Arabica在内地新增13家门店,除了加速占领北上广深,还“下沉”至厦门、南京、成都等二线城市。

与此同时,今年开局至今,三顿半、时萃SECRE、永璞等主打线上渠道的便携式速溶咖啡,也披着“精品”的外衣扎堆拿下融资,开启精品咖啡另一“平行战场”。

除了永璞是首轮融资,三顿半、时萃SECRE早在2019年已多次获资本青睐。其中,三顿半在一年半内进行了4轮融资,估值已达1.2亿美元,投资方峰瑞资本、天图投资、红杉资本中国均为国内活跃的知名投资机构,且红杉资本是首次进入咖啡赛道。

成立于2015年的三顿半,凭借低温冷萃技术还原现磨风味的超即溶咖啡产品,成为速溶咖啡届的一匹黑马,在2019年双11、双12超越“老大哥”雀巢,接连拿下天猫咖啡品类销量第一名。

与三顿半相似,永璞、时萃的招牌产品(冷萃咖啡液、甜甜圈挂耳包咖啡)的风味均接近于现磨咖啡。这些速溶精品咖啡都以便捷、性价比为主要卖点,收割大批粉丝。

无疑,作为第三次咖啡浪潮的主角,精品咖啡这个“舶来品”在中国走出了完全异于国外的路径。

据了解,精品咖啡的概念始于1974年,在21世纪随着Blue Bottle、Ritual Coffee等品牌崛起,并逐渐在全世界普及。

精品咖啡强调咖啡豆的地域之味和冲泡技艺,采取手冲、虹吸、冰滴、冷萃等“轻烘焙”方式,注重咖啡本身口感,门店媲美星巴克的“第三空间”。当然,价格更贵,营造的优越感更强。

来源/鹰集咖啡微博

来源/鹰集咖啡微博

这股浪潮蔓延至中国,比国外晚了十几年。2010年开始,鱼眼咖啡、麦隆咖啡、Seesaw、鹰集咖啡等以精品咖啡之名相继成立,扎根京沪等“洋气”城市。

彼时,现磨咖啡厅大肆兴起,上岛等台系咖啡先行登陆,星巴克、Costa、漫咖啡等欧美韩系咖啡紧随其后。欧睿数据显示,2011年-2017年中国咖啡厅市场规模从514亿元增至1024亿元,全国咖啡厅数量突破10万家。

隐现其中的精品咖啡仍属小众,多以面积较小的独立咖啡馆形态“藏在”街角巷尾,以熟客生意为主。

直至近几年,精品咖啡品牌们才得以“自立门户”,从客群定位、选址等方面进行“中国式改良”,从前的独立小店逐渐变迁为“连锁店+复合业态”。资本加持之下,甚至跟星巴克们抢起了地盘。

来源/鱼眼咖啡微信号

来源/鱼眼咖啡微信号

以鱼眼咖啡和Seesaw为例,前者以20-50㎡的小店密集布局写字楼场景,产品涵盖黑咖、臻选、奶咖、三明治、面包、周边等丰富品类;后者多数门店位于商场和CBD,不乏300㎡大店,装修摒弃了精品咖啡店的文艺范儿、小资情调,以星巴克式的简约工业风为主,单品咖啡外还出售意式咖啡、茶、饮料等,价格相对亲民。

两者瞄准的消费场景与客群,并不避讳星巴克。这种大胆的选址策略在美国也很常见,美国星巴克常规门店附近,总有精品咖啡馆抢生意。

这一系列打破传统精品咖啡店惯例的“改良”,目的只有一个——吸引更多普通人进店消费。2

诱惑与矛盾:撕下“精品”标签后,何去何从?

从Seesaw们的改良至%Arabica们的猛烈进击,再到三顿半们的崛起,串起了精品咖啡在中国市场的颠覆之路。而这些颠覆背后,主要有三大原因:

星巴克开路,精品咖啡生而逢时

每一次咖啡浪潮涌进,巨头公司都处在市场教育第一线。在中国,以星巴克(臻选门店)为代表的品牌早早扮演着普及精品咖啡知识的角色。

随着咖啡中端市场竞争白热化,备受资本热捧的小众精品咖啡需求成为巨头们瞄准的另一吸金地。星巴克臻选,应时而生。

这个星巴克高端咖啡品牌,部分咖啡产品售价10美元一杯。店内供应各种少量稀有的高端精选咖啡豆,采取多样冲泡方式,吸引那些对咖啡口味品质“挑剔”的客人。

来源/星巴克中国微博

来源/星巴克中国微博

自2014年宣布进入内地以来,星巴克臻选门店在四年内破百家,分布于北京、上海、天津、深圳等一二线城市,目前仍在加速扩张。

来自巨头的成功探路,证明了精品咖啡在中国的生命力,亦为后来者铺开了路子。

此外,据《2017-2021年中国咖啡行业投资分析及前景预测报告》显示,中国咖啡消费量每年以15%-20%的幅度增长,而全球市场平均增速只有2%。不断成熟的中国咖啡消费市场中,更高层级的消费需求亟待满足。

线下拓店不易,速溶是“高性价比”的打法

精品咖啡由于手工操作模式和高成本,标准化与规模化较难,这一“隐性天花板”几乎是行业共识。即便是享誉全球的Blue Bottle,目前门店也不到百家。

此外,国内精品咖啡供应链建设尚不完善,拥有咖啡产区或烘培工厂的品牌屈指可数。还要面临高昂的拓店租金,非“人民币玩家”,强攻线下可行性不高。

来源/Seesaw微信号

来源/Seesaw微信号

根据各品牌官方信息,Seesaw目前只有20家门店,鱼眼咖啡17家,鹰集咖啡仅4家,且门店主要位于一二线城市,下沉趋势并不明显。

由于扩张模式过重,资本亦望而却步,自2019年之后少有主攻线下的精品咖啡品牌获融资。一旦没了资金支撑,关店甚至破产风险颇高。

今年3月,ROSEONLY集团旗下高端精品咖啡品牌GREYBOX COFFEE被爆欠租关店,并开始清算。该品牌成立于2016年,2017年12月获得君紫资本1亿元A轮融资,但此后再无融资动态,其“2019年门店达50家”的目标也不了了之。

绕开线下,换种打法,从线上切入做速溶精品咖啡,无疑是性价比更高的销售与引流方式,也更易于收割低线城市消费者。CBNData《2019中国咖啡消费进阶趋势》显示,2016-2018年精品咖啡线上渗透率不断提升。

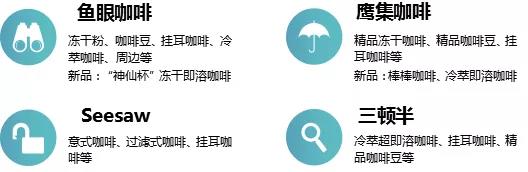

精品咖啡品牌线上渠道产品品类

来源/各品牌天猫店 制图/商业地产头条

诱惑之下,曾经在线下赛道挣扎的品牌纷纷加码线上渠道,以天猫为主阵地,推出冻干咖啡粉、挂耳咖啡等衍生产品,“线下做品牌、线上做销量”。

以鹰集为例,其于2018年开始陆续入驻天猫、京东、小米有品、小红书等平台,主推“鹰集小罐咖啡”,今年正加速开发棒棒咖啡等线上新品。截至目前,鹰集线上营业额早已超过线下,今年天猫店的目标是1个亿。

疫情催化剂,线上卖货渐成主流之势

疫情期间,全国75%的咖啡门店暂停营业,咖啡消费需求转移到线上。CBNData《2020线上咖啡市场消费者洞察报告》显示,一季度天猫咖啡搜索热度提升了80%,多个品牌销量大幅上升。

与雀巢代表的传统速溶咖啡相比,精品速溶在原材料(采用精品咖啡豆)、生产工艺(冷萃等技术)、包装(颜值高且不同口味辨识度强)、饮用方式(随时随地随意混搭)等方面均有进阶,定价又比精品咖啡店的产品低得多。

来源/三顿半微博

来源/三顿半微博

整体来看,无论是Seesaw代表的线下精品咖啡品牌,还是三顿半背后的线上速溶咖啡,它们的思路都是用精品咖啡豆去做大众市场。

正如Seesaw创始人宗心旷所说,咖啡店只有靠走量才能盈利,精品咖啡想要做连锁,就必须接受客群大众化的现实。

这也意味着,在追求规模化的过程中,“精品”的概念必然被大大稀释。但尽管如此,又未尝不可?毕竟,与美国、日本相比,国内精品咖啡市场尚处早期,各品牌在供应链上并无核心优势。

从原料端看,精品咖啡豆的原产地大多数集中在非洲、巴西等地,中国本土的云南咖啡近几年在政策扶持下逐渐成熟,但优质的种植庄园并不多。

来源/%Arabica微信号

来源/%Arabica微信号

目前,国内品牌更多是与国内咖啡生豆贸易商合作。而国外许多精品咖啡品牌早已深入产业链各个环节,从咖啡种植、生豆处理开始就已介入,比如美国的Intelligentsia Coffee、Stumptown Coffee、Blue Bottle、Counter Culture Coffee在全球各地均有稳定的精品咖啡豆供应商。

生产端上,国内品牌较多依赖合作工厂,随着规模扩大,如何保证稳定性、提高效率、控制成本,都是需要考虑的问题。不过,少数品牌已开始自建生产线,但仍不完善。

比如三顿半拥有自有咖啡烘焙工厂,但核心的精品速溶咖啡产品并非自有工厂生产;鱼眼咖啡2012年就在沈阳自建咖啡烘焙厂,但也因此影响了终端门店的扩张与预算……

于国内精品咖啡品牌来说,不拘泥“精品”二字,借道线上或速溶走出小众圈子,直面盈利难题,不失为当下的优选。赚钱,不仅仅是终极课题,更是解决现实问题的唯一途径。