又一千亿黑马房企,爆雷

来源丨不良资产头条、21世纪经济报道、界面新闻等

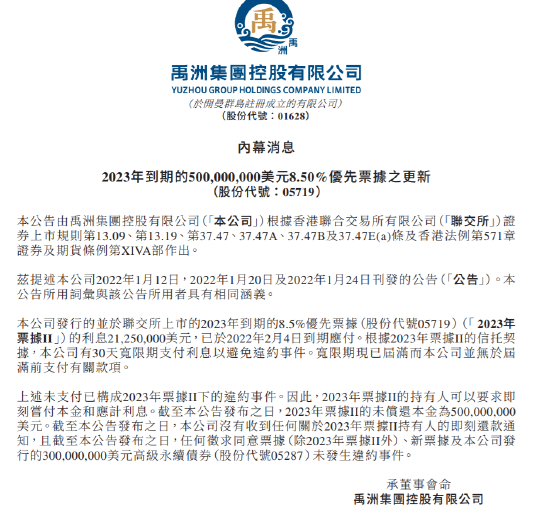

禹洲集团公告称,2023年票据II的持有人可以要求即刻尝付本金和应计利息。截至本公告发布之日,2023年票据II的未偿还本金为5亿美元。截至本公告发布之日,本公司没有收到任何关于2023年票据II持有人的即刻还款通知,且截至本公告发布之日,任何征求同意票据(除2023年票据II外)、新票据及本公司发行的3亿美元高级永续债券(股份代号05287)未发生违约事件。

禹洲集团2020年实现合约销售额1049.67亿元,同比增长39.74%,合约销售面积为626.47万平米,同比上升10.9%。去化率66%。禹洲集团以黑马之势,挤进“千亿俱乐部”,但仅一年,就遭遇债务危机。

两次票据获展期 依旧难逃一劫

截止2021年8月6日,禹洲集团存续可投资美元债券有12只,总发行额57.1亿美元,当期存续5.45亿美元。

存续的12只债券中有1只永续债券。于2017年1月25日发行,发行额3亿美元,发行价1000美元,当期买价报价750.88美元,跌出发行价249.12美元,下降达25%。当期票面利率5.375%,到期收益率11.7%。

其余11只债券偿还日分布在了2022年至2027年,年偿还总额分别为:5.92亿美元、11.5亿美元、10亿美元、9亿美元、9.45亿美元、5.62亿美元,2021年内无到期债券。

此前,禹洲集团表示已经完成2022年票据以及2022年票据II的交换要约,实现超过旧债券本金总额95%的旧债券展期。

2月初时,惠誉再度下调禹洲集团评级,将公司评级从“CCC-“下调至“RD(限制性违约)”。

一位境外金融机构的人士分析认为,虽然开展要约能够避免法律意义上的违约,但是他们通常也将之视作为企业经营遇到重大挑战的信号。

惠誉曾认为,禹洲集团目前基本无法进入资本市场,并将不得不依靠资产处置、债务交换或内部现金资源来偿还债务,并预计其在未来6至9个月内将持续面临资本市场债务的再融资压力。如果市场融资渠道持续紧闭,为偿还在岸及离岸债务,禹洲集团或将耗尽内部现金。

断臂救生 恳请债权人不要采取过激行动

3月1日,禹洲集团公告称,公司仍面临着巨大的压力。目前,某些称其持有旧票据少数权益的人士联系了公司,表示如果公司不按他们的条件赎回旧票据,要对公司采取法律行动。一位称其持有约100万美元旧票据的债权人,向禹洲发出了法定要求偿债书。

禹洲集团表示,董事会希望向所有债权人明确表示,公司打算公平对待所有债权人,并正在考虑各种可行措施,实施应对公司和其所在房地产行业目前所处的状况的整体解决方案,以确保公司的长期发展,保障所有投资者的权益。

禹洲集团在公告中写道,“公司恳请所有债权人不要采取任何可能不利于实现上述整体解决方案,破坏公司稳定性的激进法律行动,公司期望与所有债权人保持对话,恳请所有债权人协助公司积极推进讨论方案。”

汇生国际资本总裁黄立冲表示,这部分不同意禹洲交换要约的债权人,如果禹洲不支付其所欠债务,债权人可以申请清盘,这类债务清盘一般都被批准,并且会加速未到期债券的偿还进程。

这意味着,等待禹洲的很可能是跟花样年、奥园一样的尴尬处境。这两家已出现境外债违约的公司,曾被少部分债权人申请采取强制措施。

相比起其他的同类房企,禹洲集团“断臂求生”的欲望显得较为强烈,不断有提振信心的消息传来。

2月22日,禹洲集团发布公告称,其全资附属公司卓顺有限公司、公司及郭英兰(均为卓顺有限公司担保人)与泰捷有限公司订立买卖协议,泰捷有限公司同意购买健采有限公司全部已发行股本85.64%,及同意承让公司的销售贷款,总代价为约3.5亿港元。

1月5日,华润万象生活公告表示,拟收购禹洲物业服务100%股权,总代价将不高于10.6亿元。

一位长期关注禹洲的地产分析师表示,出现流动性问题的房企最终多数会走向缩表,变成一个小型的企业。这个过程中,要维持正常经营则要现金流保持平衡,在没有其他现金流入或者其他现金流入很少的情况下只能“卖卖卖”,通过不断出售资产活下去。

当整个房地产行业进入缩表周期,诸如禹洲集团这样的黑马房企不再,在债务面压力仍然没有完全消除的境况下,他们所将面临的是决定未来发展的关键之战 ,而能否对投资者、购房者乃至潜在“白衣骑士”坦诚相对,也是能否渡过难关的重要因素。